股价跌停后厦门象屿董事长及高管计划增持股份

股价跌停后,厦门象屿(600057)高管增持计划便接踵而至。

7月28日晚间,厦门象屿发布公告,公司董事长及高级管理人员合计7人计划在未来3个月内,以集中竞价方式增持公司股份,累计增持金额不低于440万元,不超过540万元。

具体来说,厦门象屿董事长邓启东拟斥资100万元至120万元增持,副董事长、总经理齐卫东,副总经理郑芦鱼计划增持金额均为70万元至90万元,苏主权、程益亮、范承扬、陈代臻等4名副总经理计划增持区间均为50万元至60万元。

公告显示,本次拟增持的股份不设置固定价格、价格区间,高管将根据公司股票价格波动情况及资本市场整体趋势,逐步实施增持计划,增持资金来自于增持主体个人合法自有资金。

据定期报告,邓启东、苏主权2023年未在上市公司领取薪酬;齐卫东、程益亮、范承扬、陈代臻、郑芦鱼2023年度税前报酬总额分别为286.18万元、193.91万元、175.7万元、198.05万元、353.19万元。

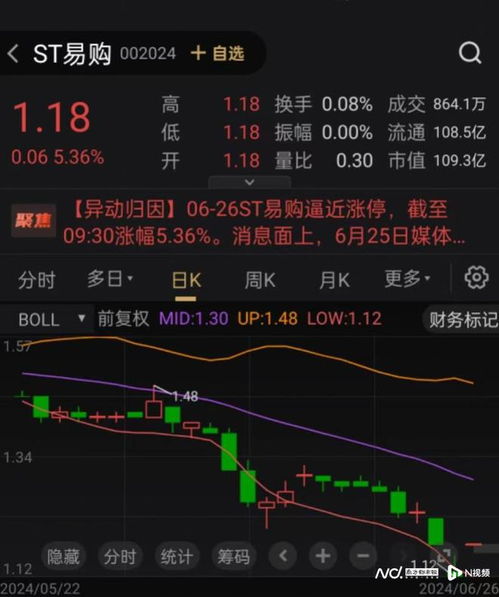

厦门象屿高管启动增持计划的背景,是近期公司股价大幅下挫,6月份以来累计跌幅超26%。最近一个交易日(即7月26日),公司股价跌停,最新报收5.23元/股,市值118.85亿元。

消息面上,近日江苏省响水县人民法院发布公告称,已立案审查江苏德龙镍业有限公司(下称“江苏德龙”)、响水恒生不锈钢铸造有限公司(下称“响水不锈钢”)、响水巨合金属制品有限公司、响水德丰金属材料有限公司四家公司破产重整案,法院尚未决定是否最终受理上述案件。企查查显示,响水巨合金属制品有限公司、响水德丰金属材料有限公司均为江苏德龙全资子公司,而响水不锈钢为江苏德龙的关联公司。

值得一提的是,江苏德龙为厦门象屿2023年度第一大客户,交易内容主要为镍铁、铬铁,公司对其销售金额为71.07亿元,占公司年度营收的1.55%;响水不锈钢位列公司2022年度第一大客户,股价跌停后厦门象屿董事长及高管计划增持股份销售金额为137.16亿元,约占当年年度营收的2.5%。

对于前述事项,厦门象屿控股股东象屿集团火速响应。7月28日晚,厦门象屿发布公告,象屿集团拟整体受让厦门象屿对江苏德龙及其控股子公司的债权,包括但不限于预付账款、应收账款等对应的债权。

厦门象屿表示,经象屿集团多方了解,上述四家公司目前在政府的监管之下,仍正常生产运营,具备滚动交货能力。后续,公司将尽快梳理完成对江苏德龙及其控股子公司的债权及相应担保情况,推动评估程序,并将积极推动与象屿集团签订转让协议,推动董事会和股东大会审议流程,配合象屿集团完成相关审批手续。

厦门象屿主营大宗供应链服务,提供大宗原辅材料采购供应、产成品分销、物流配送、供应链金融、信息咨询等的一体化供应链服务。2023年,公司实现大宗商品经营货量2.25亿吨,同比增长13.74%。其中,黑色金属、动力煤、铝、谷物原粮等经营货量均增长10%以上,新能源经营货量增长70%以上,油品经营货量增长110%以上。

业绩方面,受市场有效需求不足、大宗商品价格波动下行影响,厦门象屿2023年度业绩有所下滑,实现营业收入4590.35亿元,同比下降14.7%;净利润15.74亿元,同比下降40.31%。

(文章来源:证券时报·e公司)

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。